迟到但绝不缺席De《2021中国CRM数字化全景实践研究报告》。一点不谦虚,中国CRM产业ToB行研分析,只需关注T研究。

T研究出品,必属精品。

本报告中带来2021年最新的CRM趋势洞察、产业实践、供应商格局、企业用户一线反馈。发展/增速最快的行业,实用/成熟的场景解读,是今年报告的核心;同时为所有读者带来最直观的一线品牌全景刻画,最贴合CRM业务的厂商画像。

既是最接地气儿的行业报告,也是企业用户最佳选型指北。

报告核心观点:

1. 数字化与疫情常态化为CRM赛道土壤增肥,CRM市场迎来有利发展机遇

CRM市场走出疫情怠速区,反经济效应持续发酵

2021年国内CRM市场销售规模预计超21亿,CAGR重回10%以上,CRM已经完全走出疫情怠速区;

经济转型、疫情新常态下,企业对客户依赖度显著加强,CRM系统有效支撑企业围绕客户构建新运营体系的目标;

外部环境愈发恶劣的情况下,CRM对销售流程优化能力越凸显,应用CRM越好的企业其销售业绩反而呈现出更好的增长态势,这对CRM赛道而言是一个积极因素。

CRM服务边界快速扩展,一体化服务趋势来临

企业数字化需求推动下,CRM服务边界迅速扩展,积极向营销、服务端延伸,在满足企业营销一体化的关键节点中形成服务闭环;

CRM在支撑企业私域流量运营中开始扮演中轴角色,在贯穿线索、营销、销售、流量裂变的营销打法中,CRM能力细化并贴合私域流量的运营体系,其中CDP及客户数据分析能力成为击中客户痛点的重要能力;

在B2C和B2B的不同业态营销诉求下,CRM从传统的B2B销售模型逐渐分化出能够支撑B2C的销售模型,对企业用户而言统一系统对不同业务支撑的吸引力变强。

2. CRM4.0已经在路上,企业用户对CRM认知成熟度、科学性快速提升

中大型企业与中小型企业对CRM在不同时期的能力及价值认知趋向一致

经过多年的市场教育,中小企业市场对CRM的认知正在向中大型企业看齐,市场整体的成熟度大幅提升;

中小企业对CRM实践不再盲目跟随概念而期望达到跃阶目标,理性、科学达成CRM的应用目标的企业群体越来越多;

中大型企业对CRM的规划也不再盲目追赶新技术趋势,更务实的规划/实践目标令中大企业的实施成功率大幅提升。

不同规模企业初步形成各自实践CRM4.0的一般经验

中大型企业与SMB在实践CRM4.0时,包含部署模式、产品交付形式、重点场景覆盖、核心痛点解决等方面呈现出明显的异同点,初步形成了一定的符合各自特征的实践探索经验。

3. CRM市场竞争进入分层阶段,新圈层、新格局城墙开始愈发巩固

CRM品牌商阵营显现化,独立品牌商与互联网生态品牌商共分市场

CRM品牌商阵营区隔愈发明显,独立品牌商与互联网生态下的品牌商都获得快速成长的空间,并在各自领域涌现一批领先品牌;

面向不同行业、不同场景、不同客户规模的CRM品牌开始深化原有的竞争优势,不再盲目扩大竞争边界,巩固壁垒成为多数CRM品牌商加强竞争力的主要手段;

面向ToB和面向ToC服务的CRM品牌在一段时期内不会产生激烈竞争,在各自领域主要以巩固产品/服务为发展重点。

不同市场群体对CRM的选择呈现明显区隔,品牌商的标签开始明朗化

中大型企业对PaaS品牌以及垂直场景下SaaS品牌的侧重明朗化,入围中大企业采购的CRM品牌趋向集中;

中小企业短期内对PaaS品牌的应用处于探索阶段,更多的还是接受相对标准化的SaaS品牌;

不同互联网生态在无形中对中小企业市场进行了分割,这导致处于不同生态内的中小企业在选择CRM品牌时有相对更清晰的品牌池,虽然降低了中小企业选择的难度,但同时也形成了一定的选型制约;

CRM市场的竞争进入头部效应期,资本、市场资源聚焦于成熟期品牌,产品/服务雪球效应加剧。

4. 行业化、场景化已经成为CRM的主要发展方向,泛行业化产品扮演补位者角色

行业化深耕成为众多品牌商的护城河,同时也反过来促进品牌商服务的专业性

经历混乱的市场竞争后,头部CRM品牌已经意识到陷入竞争旋涡,而行业化不仅能把品牌拉出低价、功能趋同的竞争旋涡,更能为客户提供贴合行业特色的服务,从而赢得客户并转为可持续的价值变现;

行业化服务有效避开同质竞争,加快产品锻造和服务提升,令CRM的专业化能力快速提升,实现服务客户规模的破圈,从而形成客户与品牌商之间的良性螺旋进步;

泛行业化产品在满足客户的专业化诉求时愈发捉襟见肘,被替换率越来越高,逐渐成为市场中的补位产品。

场景化加深品牌商竞争壁垒,为客户带去真实的CRM价值兑现

深入场景成为品牌商另一条避开竞争旋涡的有效路径,行业化与场景化相辅相成,CRM4.0在满足企业营销、销售、服务、协作、数据等场景基础上,又满足了不同行业下特有重点场景的需求;

CRM重点场景的满足迎合了企业的业务特征,并形成基于客户全生命周期的服务闭环,企业用户更愿意为满足业务并串联业务的CRM服务买单。

5. CRM市场将迎来一波替换潮,高颜值企业客户对CRM价值贡献度放大,新的市场机会点已经显现

未来1-3年,国产化与专业化的促进下,国内CRM市场将迎来一波对国外产品、对初级产品的替换潮

随着CRM市场伙伴成熟度的提高,CRM的价格体系将迎来破壁,特别是高颜值客户的放大效应更显著

业务侧、终端侧用户对于CRM采购的意见愈发重要,同时基于LCDP技术的不断成熟,直接面向业务侧的CRM销售壁垒降低,将是CRM的一个新机会点

营/销的一站式服务将成为CRM的一个重点旋律,MarTech与CRM将产生更多的产品与服务竞合

数字化推动CRM服务边界延伸,一体化CRM时代来临

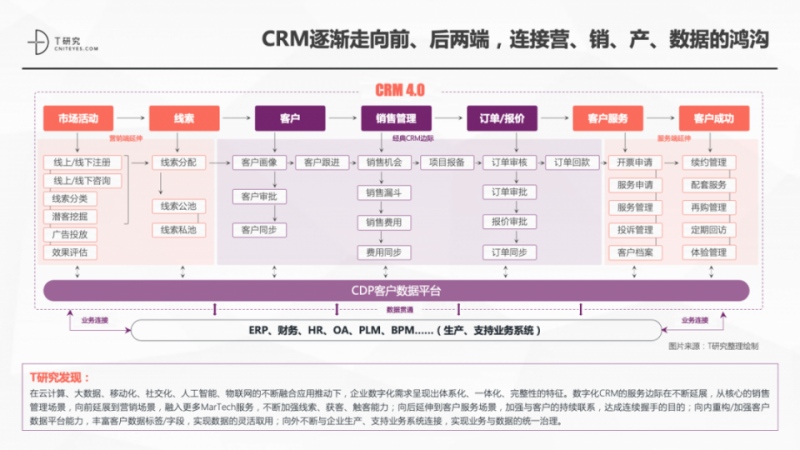

1. CRM逐渐走向前、后两端,连接营、销、产、数据的鸿沟

在云计算、大数据、移动化、社交化、人工智能、物联网的不断融合应用推动下,企业数字化需求呈现出体系化、一体化、完整性的特征。数字化CRM的服务边际在不断延展,从核心的销售管理场景,向前延展到营销场景,融入更多MarTech服务,不断加强线索、获客、触客能力;向后延伸到客户服务场景,加强与客户的持续联系,达成连续握手的目的;向内重构/加强客户数据平台能力,丰富客户数据标签/字段,实现数据的灵活取用;向外不断与企业生产、支持业务系统连接,实现业务与数据的统一治理。

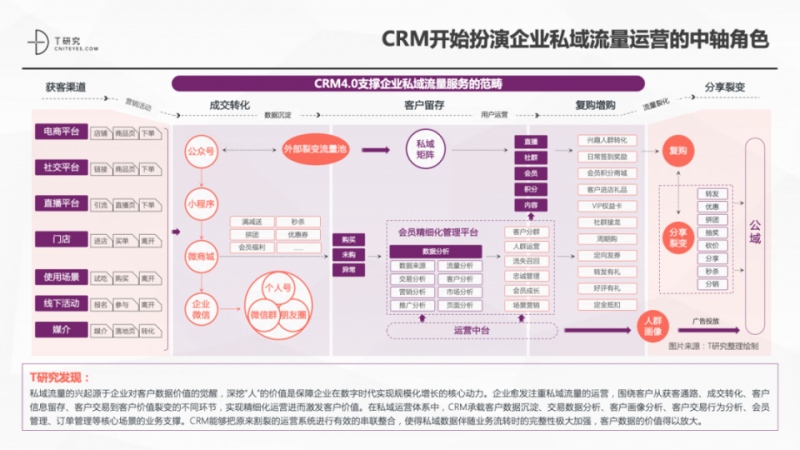

2. CRM开始扮演企业私域流量运营的中轴角色

私域流量的兴起源于企业对客户数据价值的觉醒,深挖“人”的价值是保障企业在数字时代实现规模化增长的核心动力。企业愈发注重私域流量的运营,围绕客户从获客通路、成交转化、客户信息留存、客户交易到客户价值裂变的不同环节,实现精细化运营进而激发客户价值。在私域运营体系中,CRM承载客户数据沉淀、交易数据分析、客户画像分析、客户交易行为分析、会员管理、订单管理等核心场景的业务支撑。CRM能够把原来割裂的运营系统进行有效的串联整合,使得私域数据伴随业务流转时的完整性极大加强,客户数据的价值得以放大。

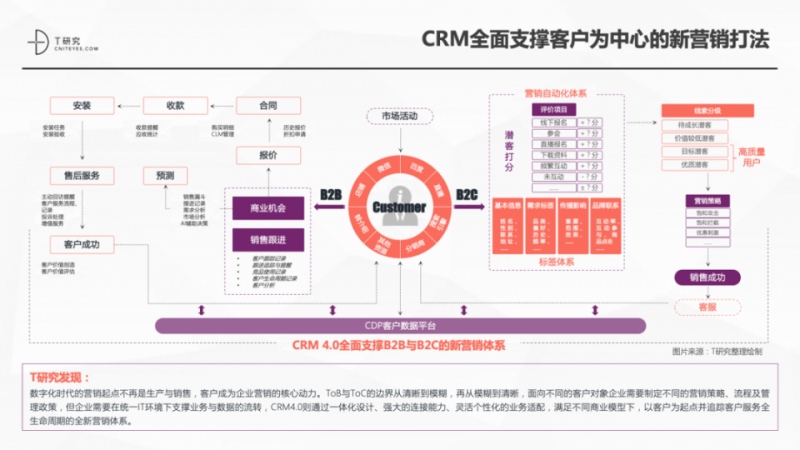

3. CRM全面支撑客户为中心的新营销打法

数字化时代的营销起点不再是生产与销售,客户成为企业营销的核心动力。ToB与ToC的边界从清晰到模糊,再从模糊到清晰,面向不同的客户对象企业需要制定不同的营销策略、流程及管理政策,但企业需要在统一IT环境下支撑业务与数据的流转,CRM4.0则通过一体化设计、强大的连接能力、灵活个性化的业务适配,满足不同商业模型下,以客户为起点并追踪客户服务全生命周期的全新营销体系。

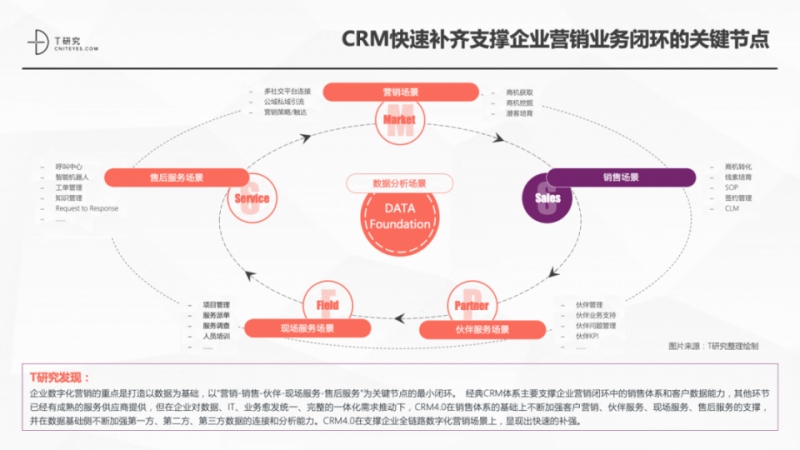

4. CRM快速补齐支撑企业营销业务闭环的关键节点

企业数字化营销的重点是打造以数据为基础,以“营销-销售-伙伴-现场服务-售后服务”为关键节点的最小闭环。经典CRM体系主要支撑企业营销闭环中的销售体系和客户数据能力,其他环节已经有成熟的服务供应商提供,但在企业对数据、IT、业务愈发统一、完整的一体化需求推动下,CRM4.0在销售体系的基础上不断加强客户营销、伙伴服务、现场服务、售后服务的支撑,并在数据基础侧不断加强第一方、第二方、第三方数据的连接和分析能力。CRM4.0在支撑企业全链路数字化营销场景上,显现出快速的补强。

CRM已经踏上新征程,一去不回的雪球效应

1. CRM走出疫情怠速区,市场觉醒迎来利好

数字化加速CRM覆盖,挖掘客户数据价值令CRM迎来可持续爆发契机。企业数字化进程加快,上云土壤日趋成熟,商业环境的骤变令客户状态、行为数据的多维分析结果直接影响上游设计、生产、物流等供应链关键环节的业务进展。用户数据大量上云促使CRM云化速度加快,同时沉淀在CRM系统当中的第一方数据开始与云端其他业务系统、机构中的第二方、第三方数据进行联合分析,为企业不同业务部门进行数据量化指导及决策辅助,围绕客户数据展开的新业务模式进一步激发客户数据价值。作为客户数据核心载体的CRM系统,在数字化加持下迎来高光期。

疫情触发CRM反经济效应。围绕客户深挖并转化价值,育客、保客、留客、粘客成为企业抵御风险的最有效途径,数字化与疫情的双重条件叠加下,最了解客户、懂客户并精准服务客户的企业已经开始构建/巩固私域运营体系,并获得同行业对通路掌控的先发优势。无论是B2B,还是B2C业态,对CRM的数字化应用已经帮助企业,在经济下行或外部风险骤增的环境下,实现逆增长。

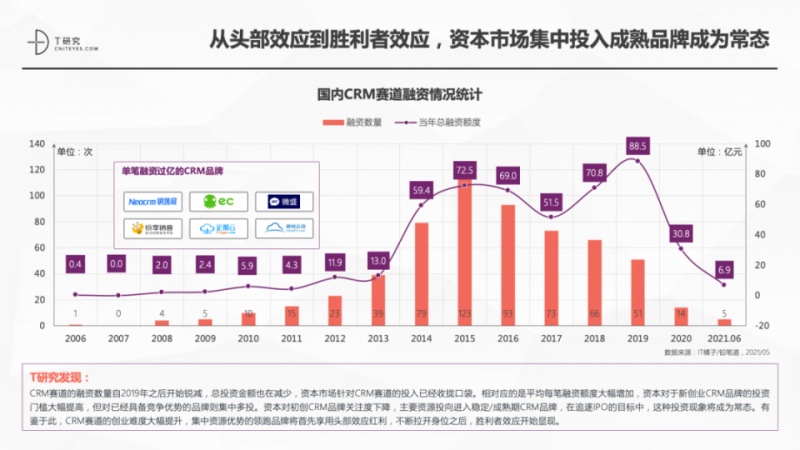

2. 从头部效应到胜利者效应,资本市场集中投入成熟品牌成为常态

CRM赛道的融资数量自2019年之后开始锐减,总投资金额也在减少,资本市场针对CRM赛道的投入已经收拢口袋。相对应的是平均每笔融资额度大幅增加,资本对于新创业CRM品牌的投资门槛大幅提高,但对已经具备竞争优势的品牌则集中多投。资本对初创CRM品牌关注度下降,主要资源投向进入稳定/成熟期CRM品牌,在追逐IPO的目标中,这种投资现象将成为常态。有鉴于此,CRM赛道的创业难度大幅提升,集中资源优势的领跑品牌将首先享用头部效应红利,不断拉开身位之后,胜利者效应开始显现。

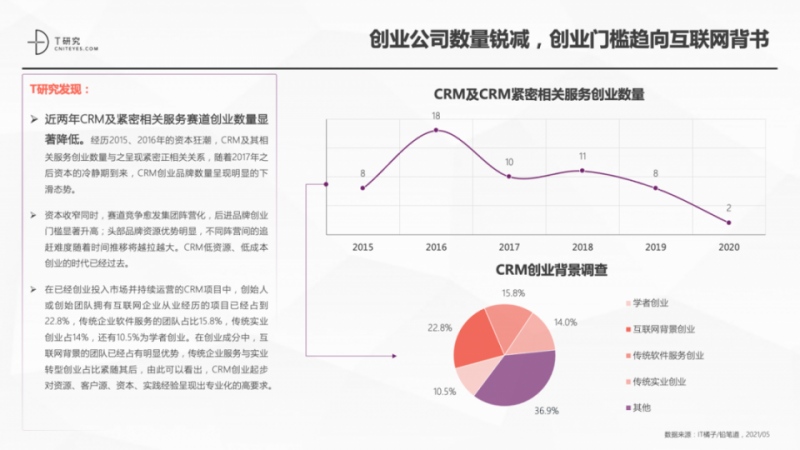

3. 创业公司数量锐减,创业门槛趋向互联网背书

近两年CRM及紧密相关服务赛道创业数量显著降低。经历2015、2016年的资本狂潮,CRM及其相关服务创业数量与之呈现紧密正相关关系,随着2017年之后资本的冷静期到来,CRM创业品牌数量呈现明显的下滑态势。

资本收窄同时,赛道竞争愈发集团阵营化,后进品牌创业门槛显著升高;头部品牌资源优势明显,不同阵营间的追赶难度随着时间推移将越拉越大。CRM低资源、低成本创业的时代已经过去。

在已经创业投入市场并持续运营的CRM项目中,创始人或创始团队拥有互联网企业从业经历的项目已经占到22.8%,传统企业软件服务的团队占比15.8%,传统实业创业占14%,还有10.5%为学者创业。在创业成分中,互联网背景的团队已经占有明显优势,传统企业服务与实业转型创业占比紧随其后,由此可以看出,CRM创业起步对资源、客户源、资本、实践经验呈现出专业化的高要求。

市场格局重塑,4.0时代新圈层、新竞争

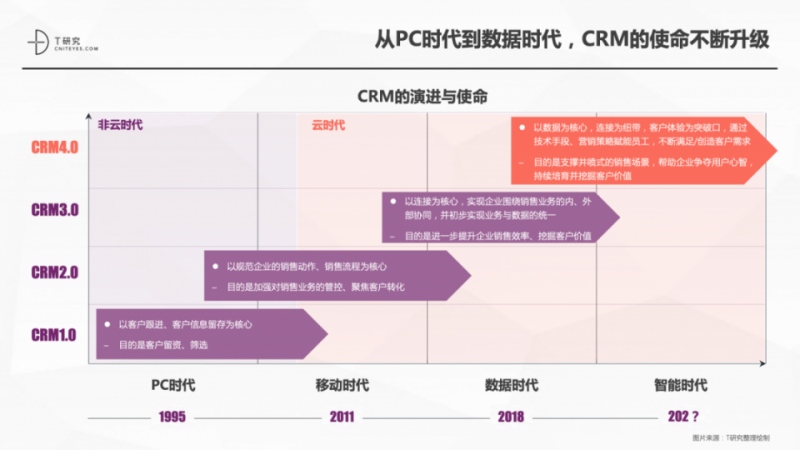

1. 从PC时代到数据时代,CRM的使命不断升级

[CRM1.0] 以客户跟进、客户信息留存为核心——目的是客户留资、筛选

[CRM2.0]以规范企业的销售动作、销售流程为核心——目的是加强对销售业务的管控、聚焦客户转化

[CRM3.0]以连接为核心,实现企业围绕销售业务的内、外部协同,并初步实现业务与数据的统一——目的是进一步提升企业销售效率、挖掘客户价值

[CRM4.0]以数据为核心,连接为纽带,客户体验为突破口,通过技术手段、营销策略赋能员工,不断满足/创造客户需求——目的是支撑井喷式的销售场景,帮助企业争夺用户心智,持续培育并挖掘客户价值

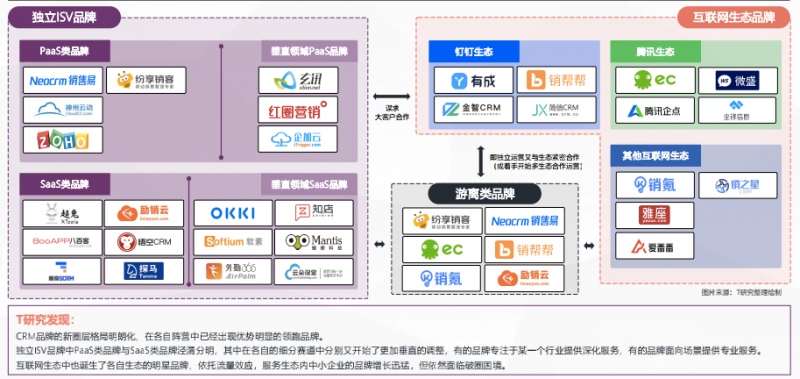

2. 新圈层逐渐固化,生态阵营泾渭分明

CRM品牌的新圈层格局明朗化,在各自阵营中已经出现优势明显的领跑品牌。

独立ISV品牌中PaaS类品牌与SaaS类品牌泾渭分明,其中在各自的细分赛道中分别又开始了更加垂直的调整,有的品牌专注于某一个行业提供深化服务,有的品牌面向场景提供专业服务。

互联网生态中也诞生了各自生态的明星品牌,依托流量效应,服务生态内中小企业的品牌增长迅猛,但依然面临破圈困境。

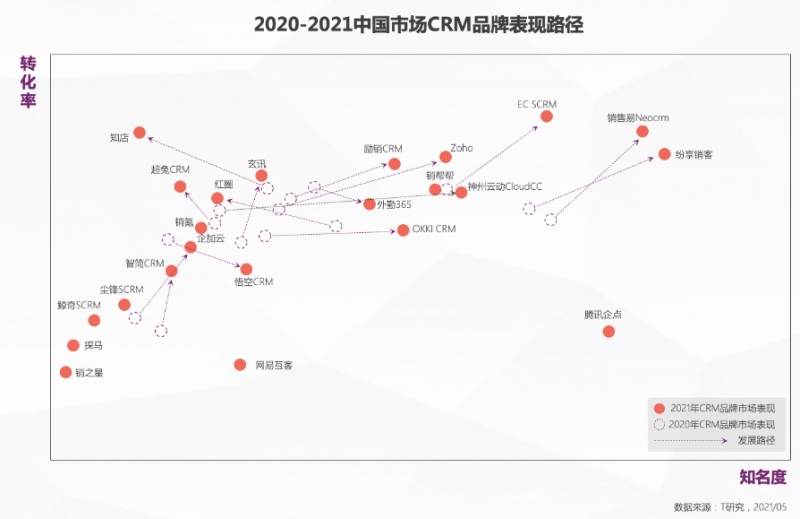

3. 疫情新常态下的中国CRM市场品牌表现进步显著

经历了“疫情”的黑天鹅事件,中国市场当中的CRM品牌反而呈现出突出的反经济效应。多数品牌抓住了这一波短暂的窗口期,呈现出明显的进步状态。

特别是在大量业务必须线上化、数字化加剧的双重驱策下,CRM成为企业抵御风险、保持增长、以客户为中心转型的必要选项。企业用户对众多CRM品牌的主动检索、选型大幅提升,这令CRM品牌的认知度、知名度呈现快速的增长;与此同时,多数CRM品牌商在销售侧不约而同的加大资源投入,CRM品牌的转化率呈现明显的提升状态。

值得一提的是一些较年轻的CRM品牌背后几乎都有一家互联网公司的身影,依托不同互联网生态的SCRM品牌大量涌现,这将成为CRM市场当中又一个新常态。

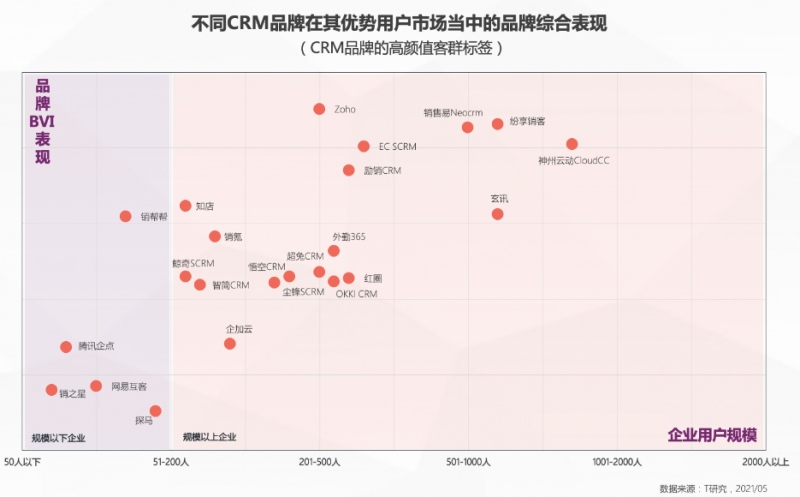

4. CRM品牌在不同客群市场的服务能力标签明朗化

国内CRM品牌多年之间的无序竞争下,在客户分层方面逐渐呈现出较为清晰的竞争格局。

众多CRM品牌都希望突破企业规模的圈层,致使多数品牌都在极力上探服务企业的规模,这令规模在50-500人区间的市场成为CRM品牌集中度最高的区域,这个规模区间成为竞争最激烈的市场。

少部分CRM品牌已经突破规模的圈层竞争,开始面向国内500强或者行业头部客户提供服务,并且这些CRM品牌商的BVI品牌综合表现相对都在较高阈值,在大客户市场呈现出一定的优势。另外一小部分主要面向SMB的CRM品牌则体现出非常显性的互联网基因属性。

在用户市场,不同品牌的标签化开始显现,这种梯队分层是好的现象。